この記事で解決できる悩み

積立投資もいいけど、トレードでも早くお金を稼ぎたい!

トレードで継続して勝つには、再現性が必要です。

テクニカル分析の一目均衡表を使えば、株でもFXでも再現性の良いトレードができます。

一目均衡表は「使えない、古い、線が多すぎ、難しい、後付けすぎる」と言われますが、とんでもない。

使い方さえ分かれば強力です。(あと単純に面白い)

一目均衡表をシンプルに、実践でどう使うかをシリーズで説明していきます。

この記事では、一目均衡表の概要をわかりやすく解説。

一目均衡表を使いこなしたいなら、まず最初に読んでくださいね。

他のネット記事ではない情報も書いていくよ

長い旅路になりそうね

一目均衡表を学びたいなら!これですよ!

一目均衡表を説明する良い教材が無いので書きました。

一目均衡表の基礎から実践まで。罫線、三大理論を詳しく解説。「エントリー」から「利確」の目安まで説明。

ぜひ読んでみてくださいね。

一目均衡表は使えないとよく言われます。

それはなぜでしょうか。

2つ理由があります。

1つ目の理由は、少し複雑で難しいからです。多くのトレーダーは一目均衡表を勘違いして使っています。

2つ目の理由は、反対に専門家は一目均衡表を信奉しすぎて、やや誇張して紹介しているようにも思います。

それに裏切られた人たちが「一目均衡表は意味がない」と言うわけですね。

一目均衡表をマスターしても、未来はどうなるかわかりません。勝率を100%にはできません。

ただ、一目均衡表で値動きを予測しやすくなります。これだけで十分意味があります。

一目均衡表を正しく使えれば、あなたの資金は増えていきますよ。

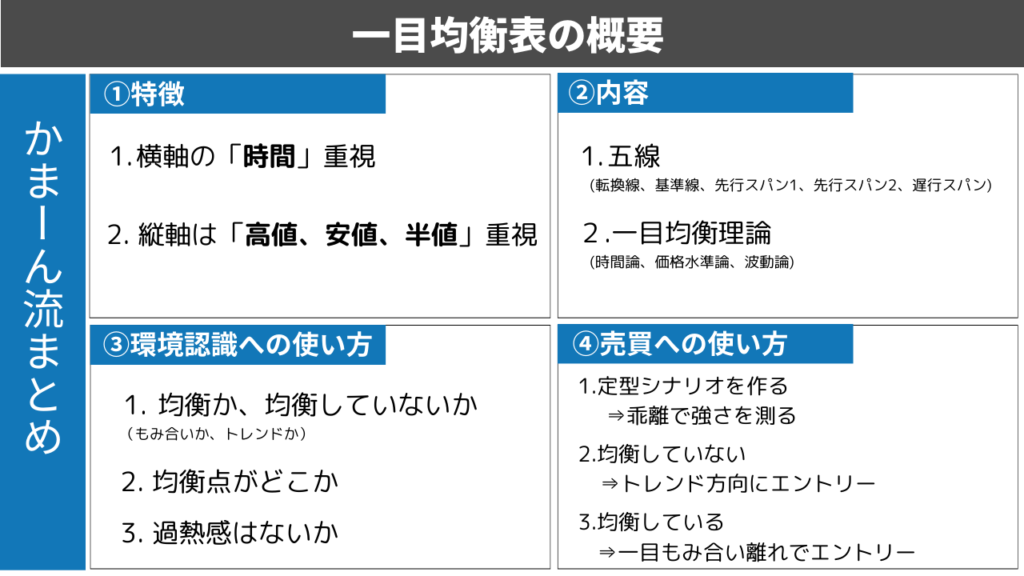

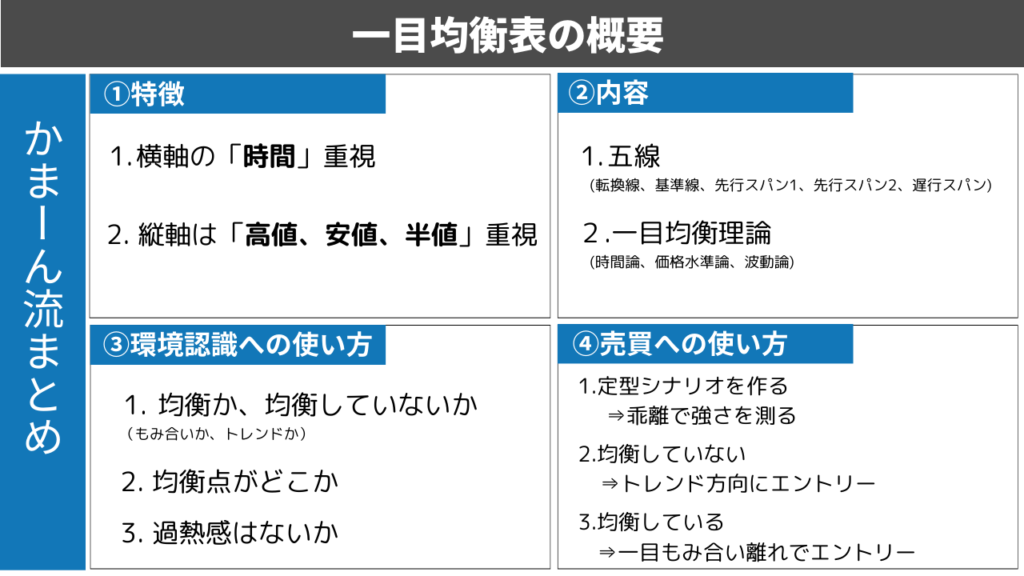

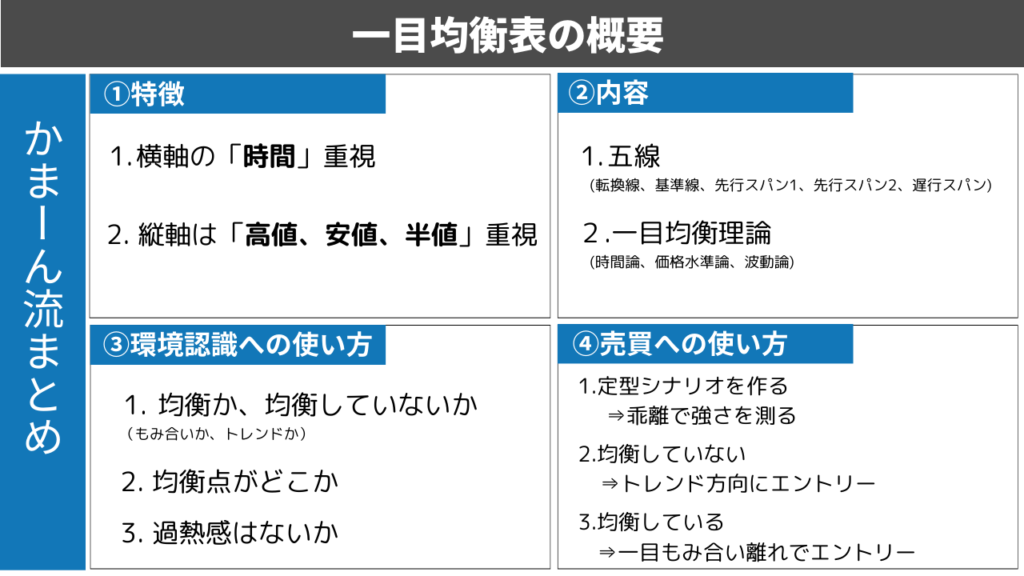

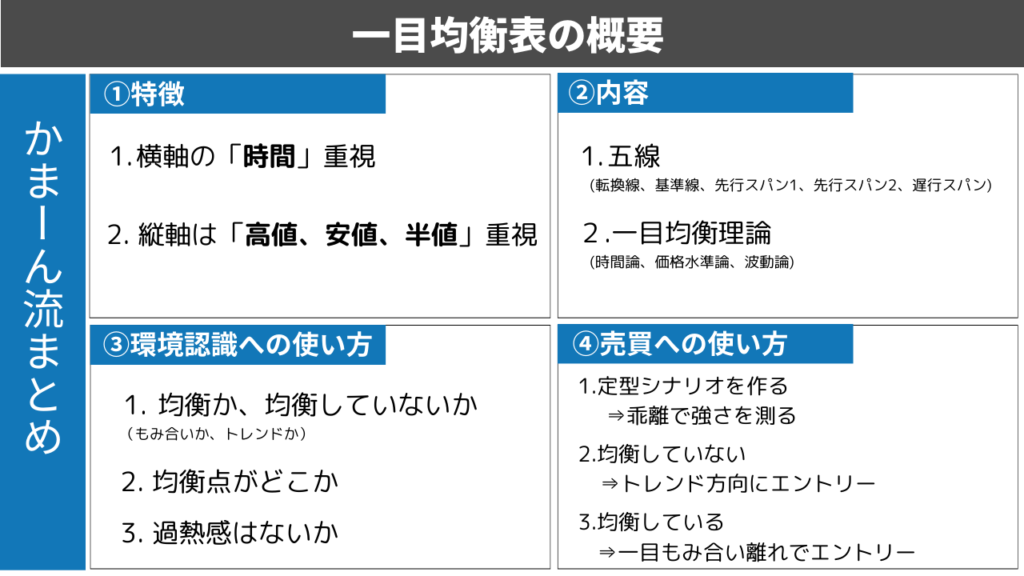

一目均衡表の概要です。

一目均衡表は、大きく4つのパートで解説します。

一目均衡表マスターへの道

理解するだけでは意味がありません。

実際に売買で使えるようになりましょう。

一目均衡表は、昭和初期に細田悟一氏(一目山人氏、元新聞記者)が約2,000人のスタッフと7年をかけて完成させた分析手法です。

日本はもちろん海外でも株やFXのトレーダーに使われています。

一目均衡表の名前は「相場は買い方と売り方の均衡が崩れた時に大きく動くので、どちらが優勢かが分かればよく、それを一目で知ることができる」ことが由来です。

一目均衡表では、現在の相場は均衡しているかどうかを認識し、それを利用することが重要になります。

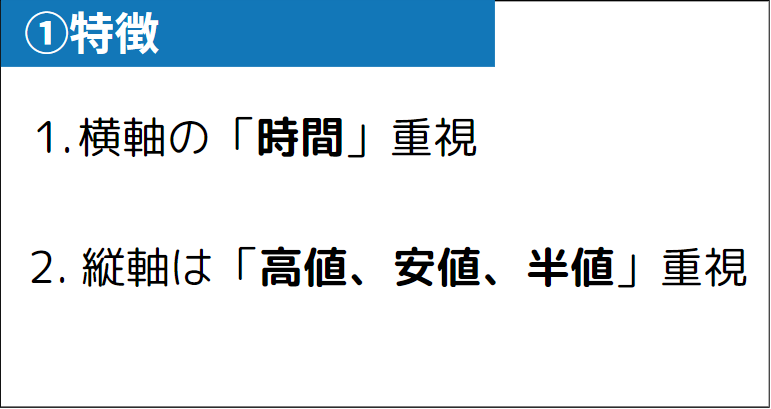

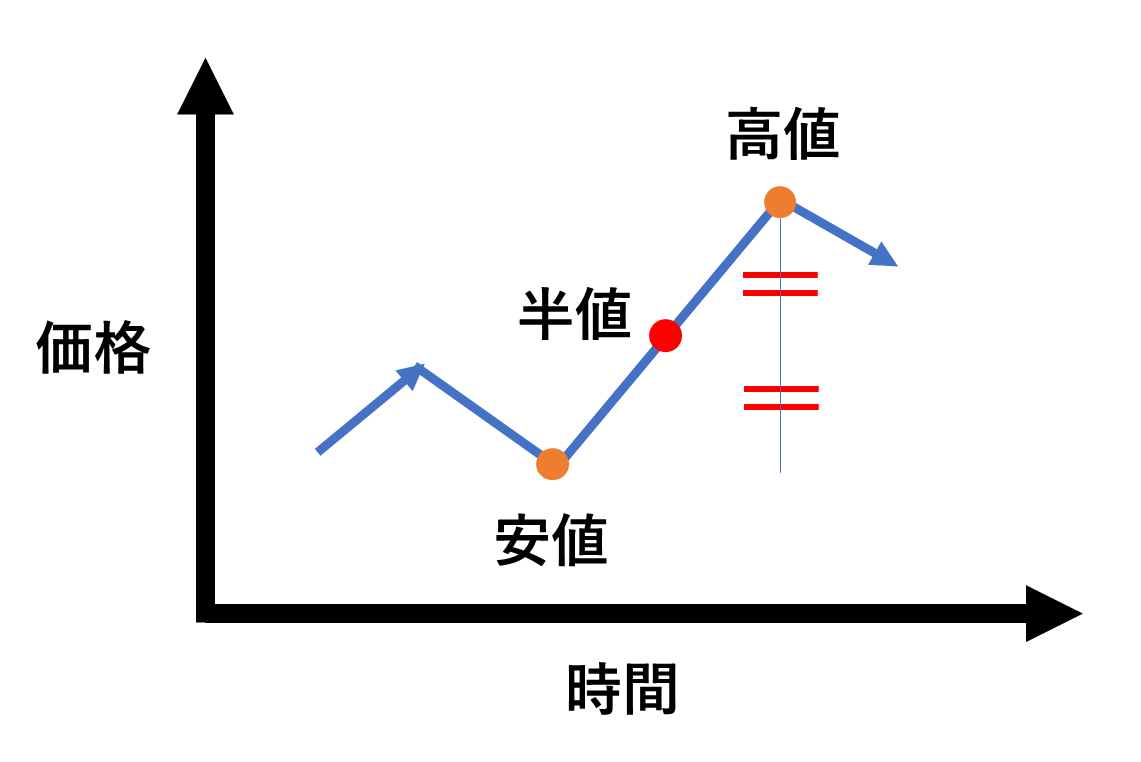

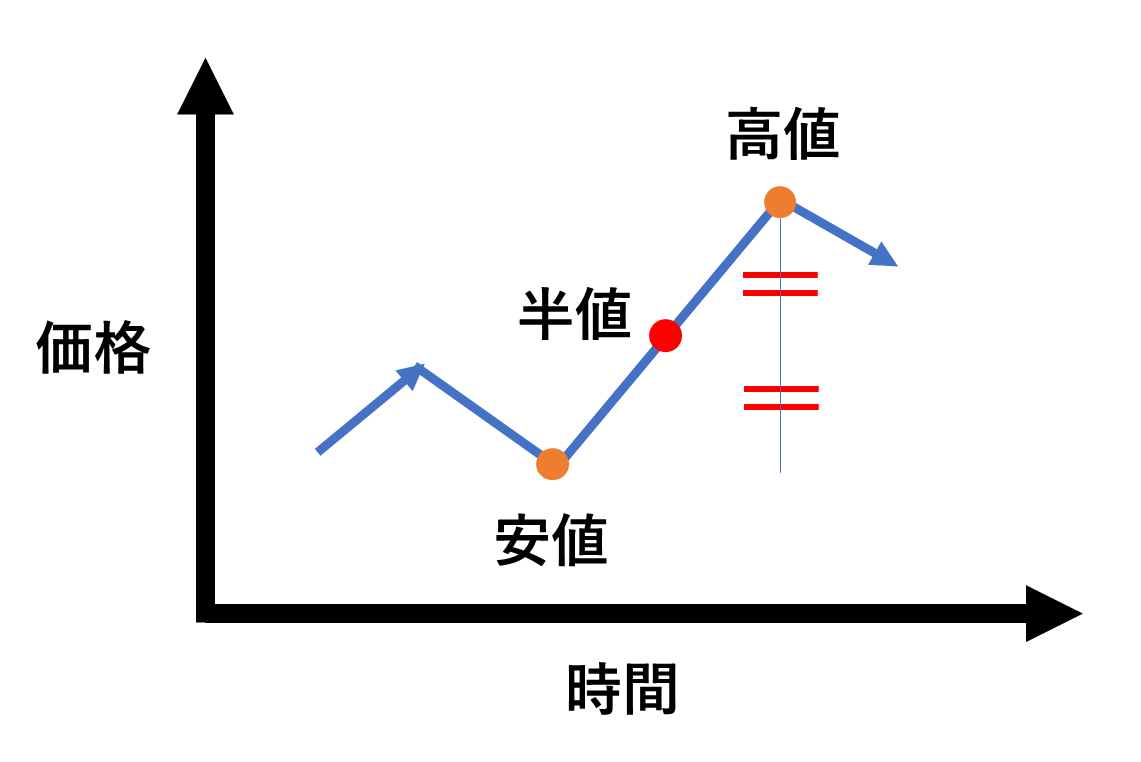

一目均衡表の最大の特徴は、

チャート横軸の「時間」を重要視していることです。

たとえば、安値をつけてから、「何日(何本)」経ったかを重視します。

一般的なテクニカル分析では、チャート縦軸の「価格」のみを中心に考えますよね。

一目均衡表は時間の経過をとらえることに意味があります。

なぜなら、機関投資家はもちろん一定期間の運用成績を求められますし、一般トレーダーや一般投資家も「時間」と「お金」に制限があるため、一定期間で売買の行動をとるからです。

また、一目均衡表の縦軸の価格では「高値」と「安値」、そして「半値(はんね)」を重視するのが特徴です。

「半値」は高値と安値のちょうど半分の値です。

過去の高値近辺は、高値つかみした投資家の売りが待ち構えているので、株価上昇が止まる抵抗帯になりやすいです。反対に過去の高値を突破した場合は、空売りしていたトレーダーが損切りするので勢いよく上がるポイントです。

過去の安値近辺は、値ごろから間から買いを入れる投資家が多くいます。そのため、株価の下落が止まる支持帯になりやすいです。ただし、過去の安値を割ってしまうと、投げ売りが始まるので下落の勢いが増します。

「半値」は買い勢力と売り勢力の均衡点と考えます。

時間を制する者が相場を制す

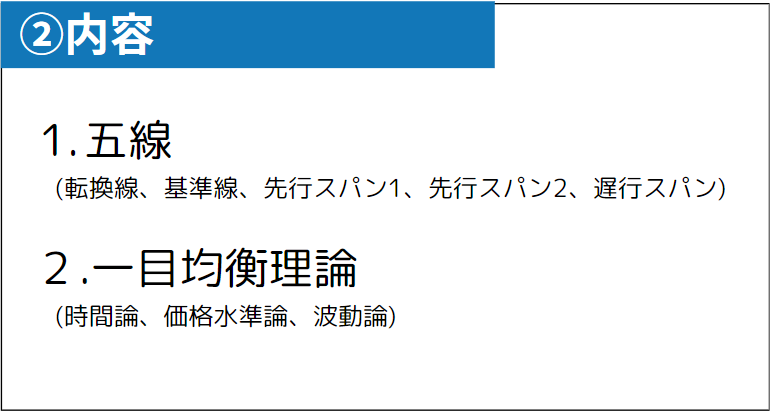

一目均衡表は大きく2つから成り立ちます。

「五線(チャート上に表示)」と「一目均衡表理論」の2つです。

五線は転換線、基準線、先行スパン1、先行スパン2、遅行スパンという5本の線をチャート上に表示します。

一目均衡表理論は、時間論、価格水準論(値幅観測論)、波動論という3つの理論です。

この五線と一目均衡表理論は互いに補完しあう関係であり、両方を使うことで威力が高まります。

五線はよく見るやつね

この一目均衡表理論を使うのが難しいのだ。別記事で順番に紹介していくよ。

⇒一目均衡表理論ってなに?(作成中)

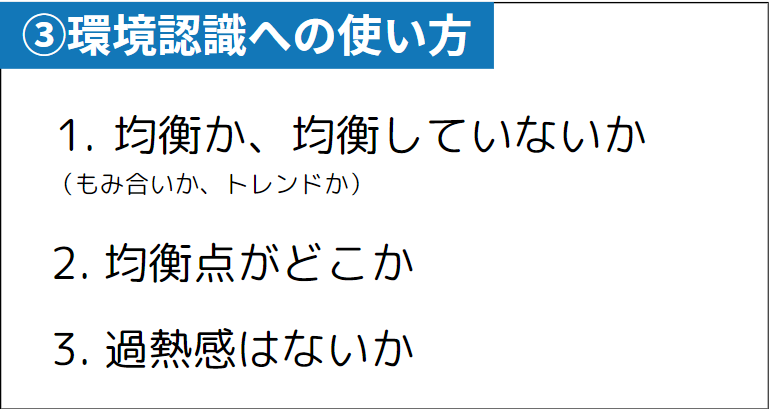

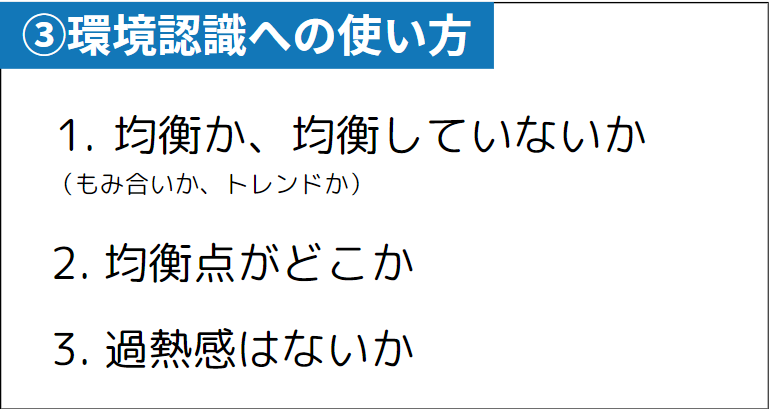

一目均衡表の1つ目の使い方は「環境認識に使う」です。

環境認識として、どういう相場状況になっているかをチェックしましょう。

一目均衡表は「トレンド系」のインジケーターです。

まず、「トレンド発生中」か「レンジ」なのかの判断に使いましょう。

次に、一目均衡表では「半値」を均衡点と考えており、均衡点がどう動いているかを重視します。

最後に、一目均衡表の五線を複数使うことで相場に過熱感がないかも合わせてチェックできます。

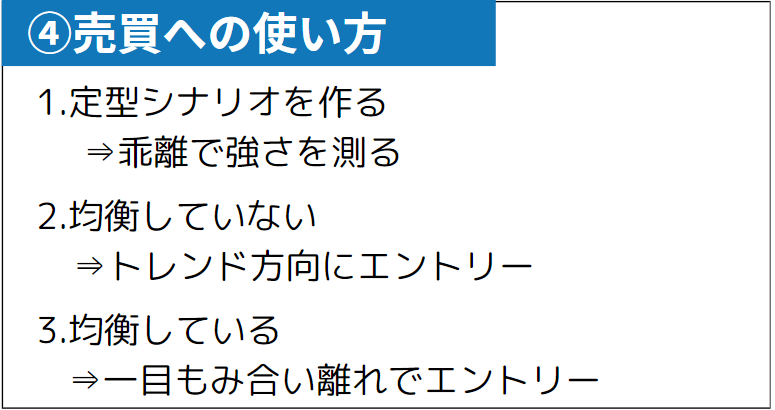

最後に総合的に一目均衡表を使ってどのように売買するかを説明していきます。

一目均衡表は、「五線」と「一目均衡表理論」を組み合わせて売買します。

この組み合わせにより、

1.定型シナリオを作りやすくなります。(過去から未来を予測する)

株価はこの日数でこの値幅上昇してきたのだから、次のこの日数でこの値幅を動く可能性がある。

このように過去の動きから未来のシナリオをたてます。

これは当たる当たらないではありません。このシナリオとの乖離を読み解き、強い弱いを判断します。

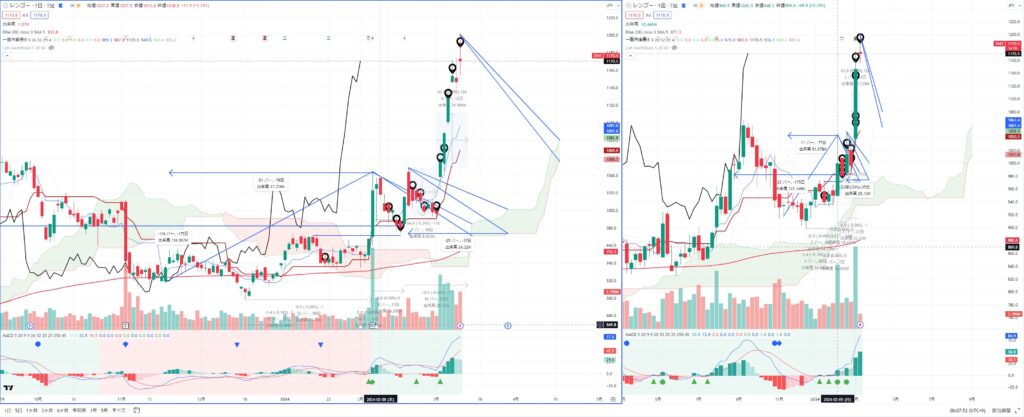

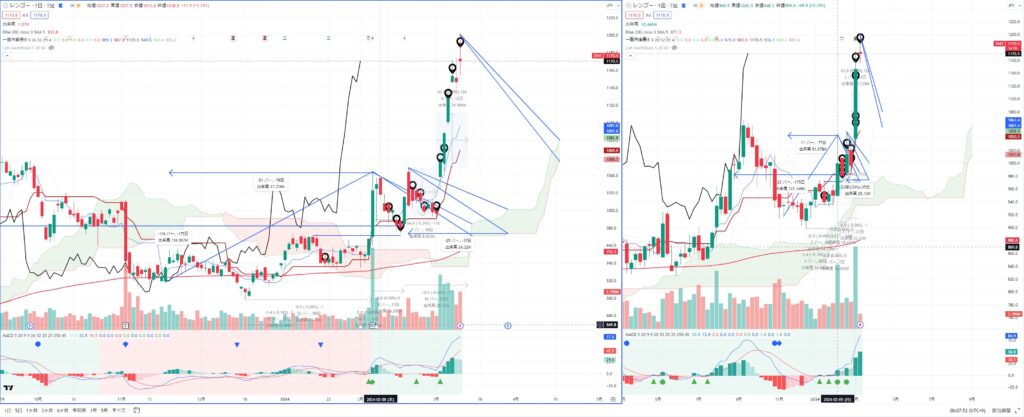

具体例にレンゴーでの売買チャートを載せます。

これは未来への戻り予測線から強いと判断し、エントリーしました。

⇒一目均衡表はなぜ未来にチャートを描く?それはシナリオ作成のため!(作成中)

2.トレンド発生中が一目でわかる

一目均衡表を見れば、均衡していない(トレンド中)か均衡中(レンジ中)が一目でわかります。

トレンド中であれば、トレンド方向にエントリーします。

この環境認識に一目均衡表の「五線」と「一目均衡表理論」を使います。

⇒一目均衡表と最高の組み合わせはMACDってほんとう?(作成中)

3.揉みあい離れが早くわかる

一目均衡表では「均衡が崩れたとき」が最も良いエントリーの機会としています。

均衡が崩れたときとは、「揉みあい離れ」です。

一目均衡表ではこの「揉みあい離れ」に早く気づくことができるのがポイント。(ボリンジャーバンドよりも早い)

なぜなら、「半値」を中心に揉みあい離れを考えるからです。

普通は揉みあい離れの判断は、レンジの「高値」、「安値」のブレイクで考えます。

しかし、高値・安値のブレイクだと、ちょっと遅くてエントリーするのが恐いときがありますよね。

「半値」を基準だと当然それより早くエントリーします。これが一目均衡表の良いところです。

さらに僕は、市場参加者の想定と反対の方向に均衡が崩れたポイントをエントリーポイントとしています。

「痛恨の一撃」と勝手に呼んで手法にしています。

⇒「そっちかよ!?」のトレーダー心理をついた一目均衡表 売買手法(作成中)

作成中多すぎない?

気ままな個人ブログだからねえ

一目均衡表は意味がないとよく言われますが、意味はあります!

一目均衡表に興味が出てきた人は勉強して、実践で使いこなしてみましょう。

きっと今までとは違った安定したトレードができるようになりますよ。

一目均衡表をマスターすれば、場環境認識スキルがマックスになります。

あなたが成功できるトレーダーに近づきます!

5つのトレーダースキルレベルをあげて、株で資産を増やしましょう。

継続した努力が人生を豊かにできる!

スイングトレーダーに必要な5つのスキル

コメント

コメント一覧 (1件)

いよいよ本論にはいりますが、先ず一目均衡表、完結編の全部を思いうかべられながら、これから申すことを、よくよくご思案下さい。

いろいろ、お話しする順序を考えて見ましたが、やはり波動論から出発しましょう。これは研究過程から申しますれば逆になっている点もありますので、皆さんにおかれましては、この記録を順に読み、また逆に読んで頂きたいと思いますが、何故波動論的に見ることが、初めに必要かと申しますれば、週末引値のキメ手が、波動において、どの位置におけるものであるか。ということを初めに知ることが最も大事です。

波動は、ここでは一応五波動として置きましょう。皆さんのご研究には、なるべく簡単なものを例とした方が良い。と思うからですが、週間引値のキメ手は、カイなれば上げ相場の第一波動の出発点、第三波動の出発点、第四波動の出発点に出現するのを採用すべきです。

下げ相場におきましても、やはり第一、第三、第五波動の出発点ですが、要するに、天底、中段波乱のわかれに出現するものを捕えるのです。

五波動までは非常に堅実ですが、七波動、九波動は、時に非常に危険な時がありますので、一般者としましては、七、九はむしろ、転換点に出て来る逆のキメ手の出現を心待ちに待つべきです。五波動が、とくに大幅となり易いことは、すでに何度も書きましたが、それだけに、五波動が相当時間をかけても小幅に終るときは、転換近し。と一応考えて、他のいろいろの角度、つまり一目均衡表一般を調べて見ることが必要です。

ただし下げ相場において、第五波動が余り下げないにしても、それが第一波動と大きな開きがない場合は、反って第七波動が大きく下げる場合も少なくありません。上げの場合もそうですが、もちろん、第九波動のアトのキメ手は最も効果的です。

波動論のうち、一番大事なことは、かねて申しましたように、基本波動と中間波動の在り方ですが、それは一応、大底を入れて天井を打つまでの、大きなひと相場。あるいは天井を打って大底を入れるまでの、大きなひと相場を主とするのです。しかしそのひと相場を決定するためには、その前の幾つかの大波動を参照する必要があります。

そうした考慮の上で、ひと相場の転機と、幾波動を見定めることが、先ずキメ手をキメ手とキメる前に、とくに必要なことです。それは一目均衝表一般にまかせて、次は波動の時間関係について。

第5講

今からお話ししますキメ手そのものは、きわめて簡単なものですが、研究を要するのは、これまで申してきましたこと。さらには、アトで申しますこと。などの諸条件を判断してキメ手を取捨することです。しかし少し研究が進み、見方考え方に馴れてきましたら、取捨もまた決してムズかしいことではありません。

先ず陰三連、陽連をもって基本とします。陰線というのは、週初の寄よりも週末の引値が安いもので、この陰線が三週間つづいたものを、陰三連と申しましょう。むろん陽三連は全くその逆ですが、ここで最も本格的なものは、ただたんに三陰連続であるのみでなく、その引値が次図の如く、1、2、3と漸次引値を切り下げているものです。

三陰順連と申しますが、これを完全な基本として、その上限を上抜いた4においてキメ手とするのです。出現場所においては非常に有効ですが、図の如く、3の次週安寄りして一本に上限を上抜いてくれば、いわゆるY(ソトバラミ)になりまして、まことに申し分ないもので、そのような時には、次週高寄りして、マドをあける場合も少ないのでして、実に適切です。

しかし皆さんが少し研究されれば、必ずしも、前図のような理想的なものでなくとも、それの応用としてのキメ手が幾つも出来てくるはずです。先ずその出現場所によりましては、単なる三陰連でもよし。

さらに一本で上抜くのでなく、三、四本目に上抜いても良いもの。週間のサラバは本来取らないのであるが、それさえ良しとする場合。さらには基本の三陰連でなく、その三陰のうちに一、二の線がはさまれても良いもの。などいろいろの応用型が考えられるのです。実物例は第十講を終りましたアトにて、開正投資企画の週間足を一、二銘柄添えるつもりですが、要するにこのキメ手は、下げ続けた相場の大底入れからの転換では、三陰順連上限上抜き。さらにはその上、三陽連を経て。四陽連となれば申し分ありません。かりに三陰順連を上抜かなくとも四陽連で良い場合もあります。上げ続けた相場の逆転には、三場順連下限の下抜き、または頭に出来た三陰連の下抜きを大事なポイントとします。

第6講

前回の終りでは、天井大底でのキメ手の出現について、まだ申し足りませんでしたが、もっと大事な、天井、大底構成につきまして、週間足によってのみ決定出来るものを申しましょう。

先ず天井を考えねばならぬ。というものから。それは、たとえ一期の終り前後でありましても、上げ続けた高値圏におきまして、三陰連が出現しましたならば、それは一応天井圏として、大いに注目すべきです。そしてその三陰連の上限は、その後いかに相場が強張りましても、容易に上抜けないものですが、万一それを上抜いて、カイのキメ手が出るとしますれば、それはひとえに、その相場の位置によるものです。

第8講

この隔陰Yは、前に申しました一対一のYとほとんど同じ程度に天井を予告している例が少なくありません。由来、日足によるキメ手は底入れを見るに一層有利ですが、週足は大底よりも、むしろ天井を発見するに非常に効果的です。この講を終りましたら、直ちに「日足引値によるキメ手」の講義にうつりますが、その両者を皆さんが充分ご自得になりましたら、一目均衡表の凡てと照し合せて、もはや相場のいかなる変化も、決して怖るべきではなく、まことに手に取るように前もってわかるはずです。

次回には、モットわかり易い、有益なものを申し上げることにしまして、今日はこれまでー。

第10講

しかし天井は、必ず左図の範囲を出ることは出来ません。

これは要するに三尊ですが、この三尊天井の外には、この三尊を中央から真二つに割ったもの。前半は一目均衡表に失端波動。と称しているものでありまして、要するに天井前波ですが、アトの半分が天井後波でして、いわゆる二番天井を為すものです。この三つしか、天井打ちはありませんが、ここで注目すべきは、尖端波動の計算値を実現したものは、二番天井は期待出来ない。ということです。